「親名義の実家をリノベしたい。でも贈与税が心配…」

そんなご相談に応えるため、贈与リスクを抑えながら資金を動かす3つの代表プランをまとめました。

早見表で初期コスト・住宅ローン控除・将来相続時の調整しやすさを一目で比較できます。

目次

3つのプランを数字で比較

| 項目 | 共有持分プラン (リノベ負担分を所有するプラン) | 貸付契約プラン (親にお金を貸すプラン) | 使用貸借契約プラン (無償で住まわせてもらうプラン) |

|---|---|---|---|

| 初期コスト | 登録免許税0.4%+司法書士報酬 | 印紙2,000円+公正証書3〜5万円 | 公正証書3〜5万円 |

| 住宅ローン控除※ | ◎(持分部分に適用) | △(借換え要件次第) | × |

| 贈与税の発生リスク | ほぼゼロ | 契約実態次第 | 契約書不備だとリスク有 |

| 将来相続時 | 持分評価で分割調整可能 | 貸付金残高で精算 | 自宅取得者の代償分割が課題 |

※2025 年度時点:控除率 0.7%、上限 2,100 万円(省エネ基準適合なら 3,000 万円)

1. 共有持分登記|リノベ負担割合で名義を取得

やり方

- 親子間で売買または贈与契約を締結

- 持分割合=リノベ工事費 ÷ 現在の不動産評価額 で計算

- 所有権移転登記を申請(登録免許税 0.4%)

メリット/注意点

- ◎ 住宅ローン利用&控除 OK(※持分部分が対象)

- ◎ 将来売却・相続で処分しやすい資産区分になる

- △ 登録免許税+司法書士報酬が発生

- △ 兄弟全員の合意を先に取っておくと話が早い

2. 子→親への貸付契約|利息設定で“対価性”を担保

金銭消費貸借契約書+公正証書化。利息は市中金利(例:年0.5〜1%)を設定し、毎年返済実績を残すと贈与認定リスクが大幅に低下します。

住宅ローン控除を使う場合は「借換え」扱いになることが多く、金融機関の承認ハードルがポイント。

- ◎ 登録免許税がかからない

- ◎ 返済残高を相続財産として調整できる

- △ 利息を払わないと事実上の贈与とみなされる

- △ 住宅ローン控除は金融機関ごとに要件がばらつく

3. 無償使用貸借契約|「住まわせてもらう」前提で書面化

親が所有・固定資産税を負担し、子は無償で居住。

リノベ費用は子が負担するが、契約書に「原状回復義務なし」と明記して贈与の意思がないことを示しておく。

- ◎ 初期コストが最も低い

- ◎ 贈与税は契約書が整えば基本ゼロ

- △ 住宅ローン控除は使えない

- △ 将来、家を相続する人が代償金を用意できるかが課題

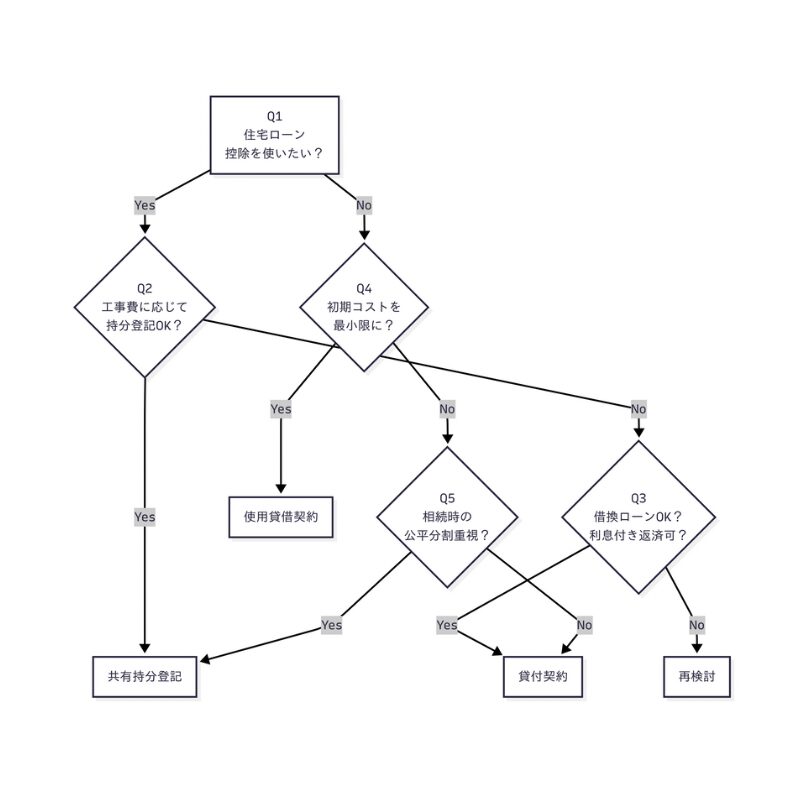

どのスキームが向く? 決断フローチャート

実例:共有持分+住宅ローンで1,800万円リノベした A さん

- 築40年・延床120㎡ → 子持分 60% を法定相続人全員で合意

- 住宅ローン控除(0.7%/10年)で計 126万円還付

- 兄弟とは将来の相続時に代償分割で調整予定

「わが家の場合はどれが最適?」贈与リスク判定

贈与リスク

かんたん判定

この判定が意味すること

共有持分登記が最適と出たのは、入力条件を満たすかぎり贈与税リスクを最も抑えられ、かつ将来の相続・売却でも精算しやすいと考えられるからです。

- 初期コスト概算:44万円

↳ 登録免許税・司法書士報酬・公正証書費用などを合算した目安額です。

▼ スキーム別に見たメリット・注意点

- 共有持分登記

◎ 住宅ローン控除をフル活用できる

◎ 相続時に「持分評価」で分割しやすい

△ 登録免許税 2%+司法書士報酬が掛かる - 貸付契約

◎ 初期コストが少額(公正証書+印紙)

◎ 貸付残高で相続時に精算しやすい

△ 利息設定&返済実績を残さないと贈与認定リスク - 使用貸借契約

◎ 初期費用ほぼゼロ

◎ 親が固定資産税を負担し続ける前提で合意しやすい

△ 住宅ローン控除が使えない

△ 将来、兄弟間で代償金が必要になるケース多

※シミュレーター結果は目安です。税率や制度は年度改正で変わることがあります。最終判断は税理士・司法書士など専門家へご相談ください。

※本記事は 2025 年 7 月時点の法令・制度をもとに執筆しています。税制は毎年改正されるため、最終判断は税理士・司法書士など専門家へご相談ください。